从邓兵到吴英,从蚁力神到E租宝,非法集资这个名词几乎一直伴随着中国市场经济的发展。无数企业和企业家折戟于此,无数百姓的积蓄在其中付之一炬。2018年8月17日,无锡警方发布通告,名噪一时的无锡瑞年实业有限公司涉嫌非法吸收公众存款罪,我们不得不再一次把目光投向“非法集资”这四个字。

问题1:什么是非法集资?

非法集资指单位或者个人未依照法定程序经有关部门批准,以发行股票、债券、彩票、投资基金证券或者其他债权凭证的方式向社会公众筹集资金,并承诺在一定期限内以货币、实物以及其他方式向出资人还本付息或给予回报的行为。

——《关于取缔非法金融机构和非法金融业务活动中有关问题的通知》

这个概念里有几个关键词:

一是未经批准,这是非法集资和银行存款的区别。这里需要强调一点,这里未经批准是指开展的业务未经有关部门批准,而不是指相关单位本身未经批准设立。事实上大部分涉及非法集资的公司都是合法登记设立的公司,因此公司是否合法设立和其是否系合法开展集资业务没有必然联系。社会公众切不可因为公司的合法性就认为其从事的业务就必然合法。

二是社会公众,这是非法集资和一般民间借贷或是投资招募的区别。非法集资的集资对象是不特定的社会公众,认钱不认人,对你本人的资信、财务状况没有要求或者说形式上有一定要求,实际没有要求。一般的民间借贷是发生在特定关系人间的,如亲友,或者亲友介绍的人,范围较小;而合法的投资招募往往对投资人是要求,包括资信能力、财务状况的要求,也包括从业经历等要求。

三是承诺回报,这是非法集资和正常投资理财的区别。任何投资都是有风险性的,而非法集资之所以能筹集大量资产其原因就在于其往往向客户承诺、保证收益,而正常的投资理财都是要向客户明示其中存在的风险性的。

需要说明的“非法集资”这个概念的出处是中国人民银行在1999年发布的《关于取缔非法金融机构和非法金融业务活动中有关问题的通知》,因此严格说这不是一个法律上的概念。在刑法上非法集资行为主要是对应两个罪名,一个是第一百七十六条规定的非法吸收公众存款罪,一个是第一百九十二条规定的集资诈骗罪。

问题2: 非法吸收公众存款罪和集资诈骗罪的区别是什么?

刑法 第一百七十六条 非法吸收公众存款或者变相吸收公众存款,扰乱金融秩序的,处三年以下有期徒刑或者拘役,并处或者单处二万元以上二十万元以下罚金;数额巨大或者有其他严重情节的,处三年以上十年以下有期徒刑,并处五万元以上五十万元以下罚金。

单位犯前款罪的,对单位判处罚金,并对其直接负责的主管人员和其他直接责任人员,依照前款的规定处罚。

第一百九十二条 以非法占有为目的,使用诈骗方法非法集资,数额较大的,处五年以下有期徒刑或者拘役,并处二万元以上二十万元以下罚金;数额巨大或者有其他严重情节的,处五年以上十年以下有期徒刑,并处五万元以上五十万元以下罚金;数额特别巨大或者有其他特别严重情节的,处十年以上有期徒刑或者无期徒刑,并处五万元以上五十万元以下罚金或者没收财产。

“非法吸收公众存款”,是指行为人违反国家法律、法规的规定在社会上以存款的形式公开吸收公众资金的行为。“集资诈骗”指以非法占有为目的,使用诈骗方法非法集资。

两者最主要的区别在于“是否有非法占有的故意”,用大白话说就是“非法吸收公众存款”本身还是想还钱的,“集资诈骗”就没想还钱。

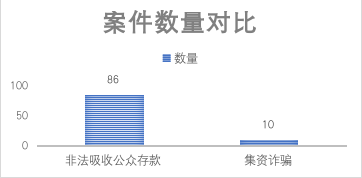

这个“主观故意”的认定是司法实践中的一个难点,需要通过嫌疑人的供述、公司资金流向等证据综合判断,取证难度较大。因此“集资诈骗罪”的认定门槛要明显高于“非法吸收公众存款罪”。以无锡为例,2012年至今法院公开判决中,“集资诈骗罪”案件为10件,而同期的“非法吸收公众存款罪”高达86件。

需要说明的一个问题是,是否存在欺诈行为不是区别“非法吸收公众存款罪”和“集资诈骗罪”的核心因素。从司法实践来看,两者在向公众集资的过程中都存在虚构事实、隐瞒真相的情况,相关手法也是比较类似的,定性的不同还是因为其是否具有“非法占有”的主观故意。简单说,对于诈骗类犯罪,骗是必要条件,但不是充分条件,诈骗罪一定有“骗”的行为,但有“骗”的行为不代表是诈骗罪。

问题三: 以公司名义非法集资是不是就是单位犯罪?

不一定。根据相关司法解释,有两类单位实施的犯罪不能认定为单位犯罪:一是为了犯罪而成立的单位;二是成立后主要实施犯罪的单位。

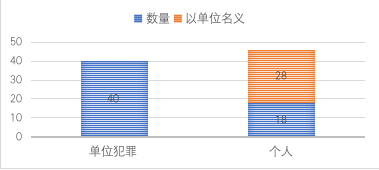

在实践中,非法集资案件中单位犯罪的比例相较于其他罪名,还是比较高的,以无锡地区的非法吸收公众存款案件为例,86起案件中,有40件是单位犯罪。但是也要看到有28件未被认定为单位犯罪的“非法吸收公众存款案件”实际上也是以公司名义实施的非法集资活动,但仍被认定为个人犯罪,其大部分原因就在于其公司属于上述两种情形。

需要强调的一点是,认定为单位犯罪并不免除对于单位直接责任人员的刑事责任,上述人员仍应被判处刑罚。同时,所谓的单位直接责任人员也并不局限于单位负责人,亦包括具体实施非法集资活动的员工。

问题四: 哪些领域非法集资案件较为高发?

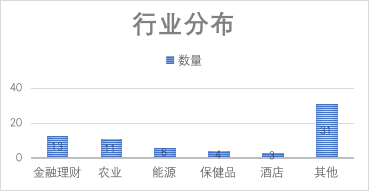

这些年E租宝、钱宝等互联网金融理财类公司连续“爆仓”,被以“非法吸收公众存款罪”、“集资诈骗罪”等罪名追究刑事责任,由于此类案件涉案人数众多,数额巨大,引发了极高的社会关注度,会让人产生一种“非法集资”主要出现在金融理财行业的印象,但事实并非完全如此,制造、商贸等传统行业同样可能卷入非法集资的漩涡。

还是以无锡地区法院公开判决书的“非法吸收公众存款类案件”为样本。在86件案件中,有68件系通过公司或以公司名义实施。其中最多的是金融理财行业13件、农业11件、能源行业6件,其他涉案企业则既包括酒店、电缆、化纤、化妆品、艺术品投资等各个领域。从这个数据看非法集资活动涉及的公司领域十分广泛,并不局限于金融理财类企业。

从司法实践看涉及非法集资的企业有两类:

一类是由于运营不善、投资失败等原因,企业资金发生问题,便通过吸收公众存款的方式解决资金问题,这一类企业多在制造业等传统行业中,其非法集资有一定的“迫于形势”,但客观上仍然扰乱了金融管理秩序。

另一类是设立的目的就是为了吸收公众存款,成立之后的主要经营活动也就是吸收存款,这一类企业多以金融理财、新能源、新农业等新兴概念为卖点,通过互联网等新媒体进行宣传,吸引客户资金,这类企业实际对金融秩序的破坏力更强。此类企业较容易会被认定为“为了犯罪而设立”或“成立后主要从事犯罪活动”而不认定为“单位犯罪”,直接以个人犯罪认定处理。

结语:

1.对于普通公民而言,一定要审慎选择合法的投资渠道。切记,合法的公司不代表公司的行为即为合法,务必对具体的投资项目进行审慎分析。

2.对于企业而言,面临资金困境时一定要选择合法的融资渠道,宁愿必要时通过破产等法律程序退出,也不要选择等非法集资、高利贷等非法途径,这些渠道本质上都属于“饮鸩止渴”。

3.对于监管部门而言,应进一步完善金融行业制度规范,在严格审查企业进入资质的同时,亦建立完善相关退出机制,促进行业的有序化竞争。

发表评论