8月27日国家税务总发布,今年4月初,上海市税务局第一稽查局依法受理了关于郑爽涉嫌偷逃税问题的举报。

日前,上海市税务局第一稽查局已查明郑爽2019年至2020年未依法申报个人收入1.91亿元,偷税4526.96万元,其他少缴税款2652.07万元,并依法作出对郑爽追缴税款、加收滞纳金并处罚款共计2.99亿元的处理处罚决定。对此,郑爽表示积极配合缴清欠税和罚款,不复议、不起诉。

笔者曾在今年4月29日写下《郑爽们的逃税“神器”?什么是阴阳合同,它的法律效力如何?》一文,当时就预言了郑爽的涉税风险。明星们的偷税手法并不新鲜,大多是利用公司订立阴阳合同等手段减少收入、增加开支的方式。方式不新但危害巨大,2018年10月范冰冰以同样的方式偷漏税款,被责令按期缴纳税款、滞纳金、罚款8亿余元。

01.

国家增加税务稽查力度

这是关乎实体公平的大问题

美国有句人人尽知的俗话:“人生有两件事不能摆脱:纳税和死亡。”IRS(美国国家税务局)被称为“美国最令人闻风丧胆的政府部门”,其能量甚至超过国防部、中情局。美国人私下里讲,“惹谁也别惹国税局”,从中可以窥见其“强大威力”。

国税局有专门的刑事调查部门,雇用了近3000人专门从事税务案件调查。国税局还鼓励举报,举报者最高可获得15%的追缴税款。休斯敦一位日本牙医把多年积攒的200万美元锁在保险箱里,埋在自家花园的地下。被邻居举报后,调查人员带着警犬上门,把保险箱挖了出来,并对牙医予以重罚。

加州大学税务教授、美国国会税务小组成员顾衍时先生认为,除了为政府财政筹资之外,也实现了社会对财富的二分配,例如疫情期间对富人多征税,用于补贴贫穷人口生活问题,在一定程度上缓解了贫富不均、缓和社会矛盾。它的另一个成功地方在于,鼓励个人对社会公共事业的捐助,使富人们乐于把钱捐给教育、文化和慈善事业。此外,还有一点他没明说的是,强大的税收能力是美军纵横全球的重要保障之一。中国为了应对将来可能发生的台海等军事危机,加大税收稽查力度已成必然趋势。

关注中央财经委员会第十次会议的朋友可能都知道,这次会议的核心就是这么一段话:“要坚持以人民为中心的发展思想,在高质量发展中促进共同富裕,正确处理效率和公平的关系,构建初次分配、再分配、三次分配协调配套的基础性制度安排,加大税收、社保、转移支付等调节力度并提高精准性,扩大中等收入群体比重,增加低收入群体收入,合理调节高收入,取缔非法收入,形成中间大、两头小的橄榄型分配结构,促进社会公平正义,促进人的全面发展,使全体人民朝着共同富裕目标扎实迈进。 ”

是不是很熟悉的感觉?税务稽查的强化是国家推动社会实体公平、实现共同富裕的重要手段,也是国家强大的重要标志。数字化、一体化的直接财产税制将是未来数年的重要发展趋势。

对于偷税、漏税的处罚将可能通过立法的方式加重,并且将偷漏税行为纳入社会统一信用评价体系,一旦被税务稽查部门处罚,贷款、资格申请、招投标等将受到严重影响。此外,除了责任人可能受到行政处罚甚至刑事处罚外,大额的纳税款、滞纳金、罚款将可能直接掏空企业的流动资金,使得企业资金链断裂面临破产风险。

02.

哪些是税务风险发生在高危人群?

中国的工薪阶层和国有企业是中国的纳税大户,民营企业、金融、娱乐行业等高收入群体是经济增长的强大引擎,但也是税务风险的高发群体。

根据国家税务总局发布2021全国税务稽查八大重点领域和五大涉税问题显示:

1、农产品、废旧物资行业:违规开具收购发票、挂靠代开引发虚开风险;

2、煤炭及钢铁企业:代开发票、挂靠经营、融资贸易引发虚开风险;

3、电解铜及黄金企业:借委托加工“洗票”、“变票”引发虚开风险;

4、教育、中介、医疗美容机构隐匿收入、虚增成本引发偷逃税风险;

5、直播平台、主播恶意“筹划”引发偷逃税风险;

6、高收入人群股权转让(包括明星等高收入群体)引发个税查补风险等重点领域的账户收款隐匿收入、大额公转私、虚开发票等严重违规行为将是税务稽查的重点。

03.

如何避免涉税风险的发生?

税务问题是个极其专业化的系统性问题,普通人很难通过短时间的学习了解全部。你可以不懂税务知识,但不可以没有税务风险意识。

庭立方·广西望之辩律师事务所从2019年开始就研判税务体制改革将会给企业和企业家带来重大风险可能性,开始深耕涉税刑事风险防控,开发出针对涉税刑事风险防控的专业化课程,内容涉及到企业税务管理、税务征收、税务检查、税务筹划、税务诉讼等五大类刑事风险防控。以及15小类问题:

1、涉税罪名概述成因分析(逃税罪、虚开发票罪、骗取票据承兑罪)

2、定与不定的风险(构成涉税刑事犯罪的判断机关)

3、是与不是的风险(行政处理与刑事处罚的差异性)

4、立与不立的风险(逃税罪与虚开发票罪的区别与联系)

5、服与不服的风险(配合调查还是意气用事)

6、证不不证的风险(税务争议的举证责任分析)

7、专与不专的风险(税务争议处理的专业化)

8、保与不保与风险(税收保全与税收担保)

9、连与不连的风险(税收的连带责任分析)

10、追与不追的风险(涉税刑事案件的立案标准)

11、罚与不罚的风险(罚款与罚金的区别与联系)

12、换与不换的风险(法人变更后的刑事责任)

13、一与多罪的风险(一罪定罪还是数罪并罚的处理)

14、给与不给的风险(受贿款项与劳务报酬的区别)

15、做与不做的风险(税务筹划与涉税犯罪)

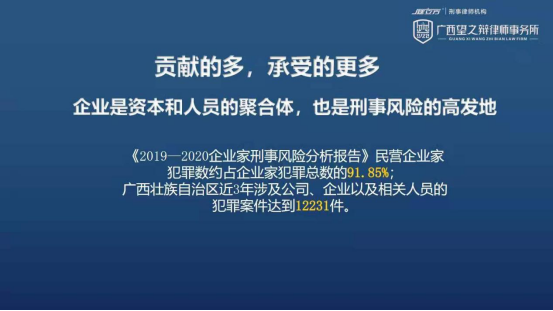

庭立方·广西望之辩律师事务所近2年对刑事风控和刑事合规业务进行了有益的探索和实践,目前就52个领域给300多个企业和单位进行了500场的法律讲座和主题交流,能够为企业提供系统化的、一站式的刑事风控和刑事合规整体解决方案,进行内部预防和外部预防,体系课程包括《企业及企业家刑事风险的识别与防范》、《企业法定代表人刑事风险的识别与防范》、《企业涉税刑事风险的识别与防范》《企业家的财富风险与传承》等等。

发表评论