条文内容

第二百零九条 伪造、擅自制造或者出售伪造、擅自制造的可以用于骗取出口退税、抵扣税款的其他发票的,处三年以下、或者,并处二万元以上二十万元以下;数量巨大的,处三年以上七年以下有期徒刑,并处五万元以上五十万元以下罚金;数量特别巨大的,处七年以上有期徒刑,并处五万元以上五十万元以下罚金或者。

伪造、擅自制造或者出售伪造、擅自制造的前款规定以外的其他发票的,处二年以下有期徒刑、拘役或者管制,并处或者单处一万元以上五万元以下罚金;情节严重的,处二年以上七年以下有期徒刑,并处五万元以上五十万元以下罚金。

非法出售可以用于骗取出口退税、抵扣税款的其他发票的,依照第一款的规定处罚。

非法出售第三款规定以外的其他发票的。依照第二款的规定处罚。

罪名精析

释义阐明

本条是关于伪造、擅自制造或者出售伪造、擅自制造可以用于出口退税、抵扣税款等其他发票犯罪及处刑的规定。本条共分四款。

本条第一款是关于伪造、擅自制造或者出售伪造、擅自制造的可以用于骗取出口退税、抵扣税款的其他发票的犯罪及处刑的规定。其中,“伪造”,是指仿照本款规定的发票的样式、图案、色彩以及面额等,私自制造假发票的行为。“擅自制造”,是指被税务机关指定印制发票的企业,未按照税务机关规定的数量和规模,而擅自超额印制的行为。“出售”,是指将假发票进行出售,从中牟利的行为。“可以用于骗取出口退税、抵扣税款的其他发票”,是指国家税务总局在一定时期内根据国家税收和经济发展的需要,除增值税专用发票以外又规定了一些可以直接抵扣税款或者办理出口退税的其他发票。目前主要有:1.农林牧水产品收购发票;2.废旧物品收购发票;3.运输发票。根据本款的规定,只要行为人伪造、擅自制造或者非法出售的发票是可以被用于骗取国家出口退税、抵扣税款的犯罪的,也不管是真是假,即构成本条规定的犯罪。

本款关于处刑的规定是,处三年以下有期徒刑、拘役或者管制,并处二万元以上二十万元以下罚金;数量巨大的,处三年以上七年以下有期徒刑,并处五万元以上五十万元以下罚金;数量特别巨大的,处七年以上有期徒刑,并处五万元以上五十万元以下罚金或者没收财产。这里所说的“数量巨大”“数量特别巨大”,是据以对犯罪分子量刑的标准,具体界定可由最高人民法院、最高人民检察院总结司法实践经验,作出司法解释确定。

构成要件

一、概念

非法制造、出售非法制造的用于骗取出口退税、抵扣税款发票罪,是指违反发票管理法规,伪造、擅自制造或者出售伪造、擅自制造的可以用于骗取国家税款的非专用发票的行为。

二、非法制造、出售非法制造的用于骗取出口退税、抵扣税款发票罪构成要件

(一)客体要件

非法制造、出售非法制造的用于骗取出口退税、抵扣税款发票罪侵犯的客体为双重客体,即国家的发票管理秩序和税收秩序。我国《税收征收管理法》规定:“发票必须由省、自治区、直辖市人民政府税务主管部门指定的企业印制;未经省、自治区、直辖市人民政府税务主管部门指定,不得印制发票。”

(二)客观要件

本罪耀的客观方面表现为伪造、擅自制造或者出售伪造、擅自制造的用于出口退税、抵扣税款的其他发票的行为。

1.非法制造用于骗取出口退税、抵扣税款的发票。根据《发票管理办法》的规定:发票必须是由防伪专用品制成,并套印全国统一发票监制章才有效。因此,非法制造用于骗取出口退税、抵扣税款发票的,当然也就包括非法制造用于制作该发票的防伪专用品及套印在其上面的发票监制章,非法制造该类发票的,又有二种具体行为方式:一是伪造;二是擅自制造。

伪造,是指无权印制增值税专用发票之外的其他具有出口退税、抵扣税款功能的发票的人仿照真实的该类发票的式样,非法制造假发票,冒充真发票的行为。具体表现是:按照该类真发票的联次、内容、版面排列、规格、色彩、图案等,使用印刷、复印、描绘、拓印等各种方法印制假发票。伪造该类发票,除了要将发票本身制成和真发票一样之外,还必须使用上述各种制假方法伪造发票监制章、防伪水印、紫外线防伪措施等。

擅自制造,是指印制发票企业或生产发票防伪专用品企业未经有关主管税务机关批准,私自印制发票或私自制造防伪专用品,或虽经批准,但未按发票印制通知书或发票防伪专用品生产通知书所规定的印制数量或生产产量,私自超量加印或制造的行为。擅自制造与伪造的不同主要在于:第一,行为人不同,前者为印制发票企业或生产防伪专用品企业;后者为任何人。第二,所制成的发票效力不同。前者制成的发票是真实有效的;后者制成的发票是虚假无效的。但无论是伪造还是擅自制造,均是非法制造的行为。

2.出售非法制造的用于骗取出退税、抵扣税款的发票。出售,是指以一定的价格将非法制造的用于骗取出口退税、抵扣税款的发票卖出的行为。有金钱交易、转移所有权是基本特征。因此,那些无金钱交易、不转移所有权的行为,如租用、转让、赠与等,就不能算是出售,因而也就不能构成本罪。出售的方法不限于私下成交,公开叫卖、大声吆喝、走街串巷、拦截强卖均可。出售的方式也不限于买卖双方直接会面,邮寄、托运、托带均可。出售非法制造的发票必须以占有该非法制造的发票为前提,其来源有二:

一是自己伪造、擅自制造的;

二是他人伪造、擅自制造的。

后一种发票主要是通过盗窃、骗取、买入等手段获得的。出售的发票不限于假发票,真发票也可,如擅自制造的发票,尽管其擅自制造的行为是违法的,但其制造出来的发票却是真实有效的。

本罪是选择性罪名,实施伪造、擅自制造或出售任一行为的,均构成本罪,既实施伪造、擅自制造,又实施出售行为的,枚成一罪,不实行数罪并罚。

根据最高人民法院《关于适用〈全国人民代表大会常务委员会关于惩治虚开、伪造和非法出售增值税专用发票犯罪的决定〉的若干问题的解释》的规定,伪造、擅自制造或者出售伪造、擅自制造的可以用于骗取出口退税、抵扣税款的其他发票50份以上的,应当依法定罪处罚。在没有新的司法解释前,应以此作为量刑起点。

(三)主体要件

本罪的主体为一般主体,凡达到刑事责任年龄、具备的自然人均能构成。

依本节第211条的规定,单位也可以构成本罪。单位构成本罪的、实行两罚制。

(四)主观要件

本罪在主观方面只能直接故意构成,即明知伪造、擅自制造或者出售伪造、擅自制造的用于出口退税、抵扣税款的其他发票违反发票管理法规,会造成危害社会的结果,而希望和追求这种结果的发生。由于本条没有规定行为人主观上必须具备一定的目的,因此,只要行为人故意实施了伪造、擅自制造或出售可以用于骗取国家税款的非专用发票的行为,则不论是何种动机和目的,也不论其是否营利,均应构成本罪。如果行为人确实是为了显示自己的技巧或为了自我欣赏或收藏而伪造极少量的,可不认为是犯罪。

认定要义

一、罪与非罪的界限

对于本罪,没有起刑点的规定。但对于情节显著轻微、危害不大的,不应定罪处罚。按照《最高人民检察院、公安部关于公安机关管辖的刑事案件立案追诉标准的规定(二)》第65条的规定,伪造、擅自制造或者出售伪造、擅自制造的可以用于骗取出口退税、抵扣税款的非增值税专用发票50份以上或者票面额累计在20万元以上的,应予立案追诉。

二、本罪与虚开用于骗取出口退税、抵扣税款发票罪的界限

两者的犯罪行为不同。前者的行为表现为伪造、擅自制造、出售三种。后者的行为是“虚开”。“制造”与“虚开”的不同在于:前者是印制、生产发票本身,后者是在真发票上填开虚假金。如果制造者同时又是虚开者,或者制造者与虚开者事前通谋的,在制造与虚开的发票属于同一宗的情况下,应择一重罪定罪处罚;如不同宗,则应实行数罪并罚。

立案标准

《最高人民检察院、公安部关于公安机关管辖的刑事案件立案追诉标准的规定(二)》第65条规定:

伪造、擅自制造或者出售伪造、擅自制造的可以用于骗取出口退税、抵扣税款的非增值税专用发票50份以上或者票面额累计在20万元以上的,应予立案追诉。

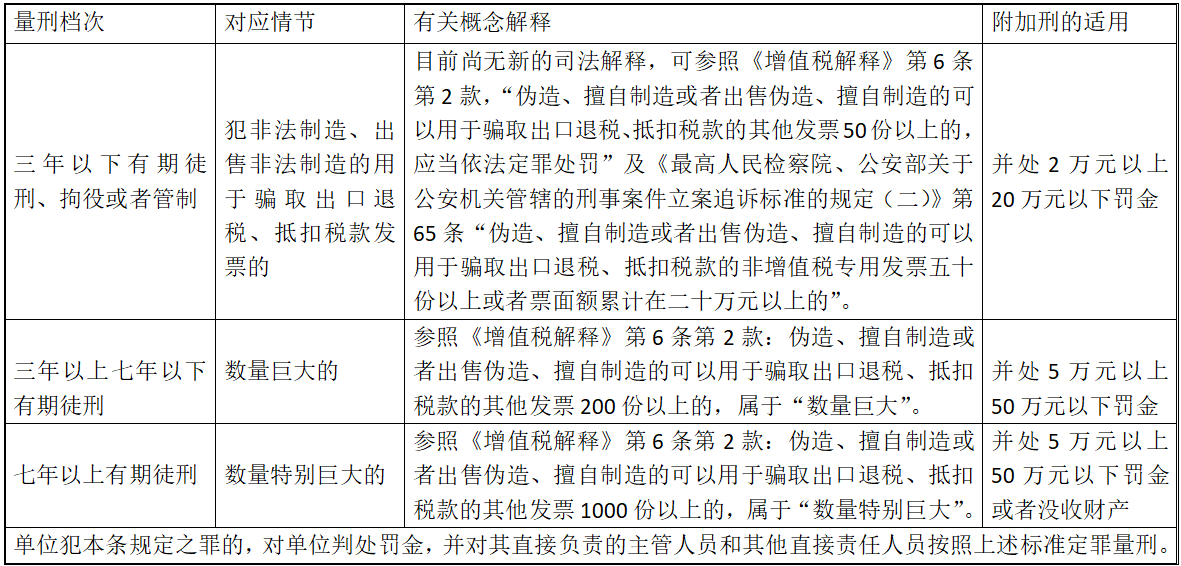

量刑标准

依照《刑法》第209条第1款的规定,犯非法制造、出售非法制造的用于骗取出口退税、抵扣税款发票罪的,处3年以下有期徒刑、拘役或者管制,并处2万元以上20万元以下罚金;数量巨大的,处3年以上7年以下有期徒刑,并处5万元以上50万元以下罚金;数特别巨大的,处7年以上有期徒刑,并处5万元以上50万元以下罚金或者没收财产。

依照《刑法》第211条的规定,单位犯本罪的,对单位判处罚金,并对其直接负责的主管人员和其他直接责任人员,依照第209条第1款的规定处罚。

司法机关在适用本条规定处罚时,应当注意以下问题:

认定和处理本罪具体应如何掌握起刑点、“数量巨大”和“数量特别巨大”的问题。在最高人民法院尚未重新作出司法解释之前,仍可参照《增值税解释》的规定来掌握。

解释性文件

公安部侦查局关于对江西省高速公路联网收费专用收据定性问题的批复(2013年5月28日答复 公经财税〔2013〕43号)

伪造的财政性专用收据不具备发票监制章、发票代码、发票号码等发票基本要素,不属于假发票。

公安部经济犯罪侦查局关于航空运输代理机构虚开、销售虚假航空行程单行为如何定性问题的批复(2010年6月23日答复 公经财税〔2010〕137号)

航空行程单属于《税收征收管理法》和《发票管理办法》规定的发票。航空票务代理机构购买非法印制的空白航空行程单并出售的,或者购买非法印制的空白航空行程单后,为他人虚开并收取手续费的,其行为符合《刑法》第二百零九条第二款的规定,构成犯罪的,应按照出售非法制造的发票罪追究相关机构和人员的刑事责任。航空票务代理机构的主管人员或直接责任人员与他人相互勾结,为他人利用虚开的航空行程单实施贪污、侵占等犯罪行为提供帮助的,应以相应犯罪的共犯论处。

航空票务代理机构购买非法印制的空白航空行程单,并在非法印制的航空行程单上按真实票价额填开后出具给乘机者的,属于使用不符合规定的发票的行为,应按照《税收征收管理法》和《发票管理办法》相关规定,由税务机关予以行政处罚。

公安部经济犯罪侦查局关于两种完税凭证不属于发票问题的批复(2010年6月11日答复 公经〔2010〕356 号)

《中华人民共和国税收通用完税证》和《车辆购置税完税证明》不具备发票功能,不属于发票。对利用伪造的《税收通用完税证》进行虚假纳税申报,逃避繳纳税款,达到立案追诉标准的,应以逃税罪刑事责任。

最高人民检察院、公安部关于公安机关管辖的刑事案件立案追诉标准的规定(二)(2010年5月7日施行)

第六十五条 [非法制造、出售非法制造的用于骗取出口退税、抵扣税款发票案(刑法第二百零九条第一款)]伪造、擅自制造或者出售伪造、擅自制造的可以用于骗取出口退税、抵扣税款的非增值税专用发票五十份以上或者票面额累计在二十万元以上的,应予立案追诉。

最高人民检察院、公安部《关于公安机关管辖的刑事案件立案追诉标准的规定(二)》(2010年5月7日施行 公通字〔2010〕23号)

第六十五条 [非法制造、出售非法制造的用于骗取出口退税、抵扣税款发票案(刑法第二百零九条第一款)]伪造、擅自制造或者出售伪造、擅自制造的可以用于骗取出口退税、抵扣税款的非增值税专用发票五十份以上或者票面额累计在二十万元以上的,应予立案追诉。

第六十六条 [非法制造、出售非法制造的发票案(刑法第二百零九条第二款)]伪造、擅自制造或者出售伪造、擅自制造的不具有骗取出口退税、抵扣税款功能的普通发票一百份以上或者票面额累计在四十万元以上的,应予立案追诉。

第六十七条 [非法出售用于骗取出口退税、抵扣税款发票案(刑法第二百零九条第三款)]非法出售可以用于骗取出口退税、抵扣税款的非增值税专用发票五十份以上或者票面额累计在二十万元以上的,应予立案追诉。

第六十八条 [非法出售发票案(刑法第二百零九条第四款)]非法出售普通发票一百份以上或者票面额累计在四十万元以上的,应予立案追诉。

公安部经济犯罪侦查局关于x x公司私自印制的客运车票是否属于假发票问题的批复(2010年3月18日答复 公经财税〔2010〕55号)

内蒙古自治区通辽市开鲁镇x X运输有限责任公司私自印制的客运车票,不具备全国统一发票监制章、发票代码、发票号码等发票基本要素,不属于发票范畴,不能认定为假发票。

公安部经济犯罪侦查局关于交通工具意外伤害保险单认定问题的批复(2010年2月9日答复 公经财税〔2010〕31号)

保险行业开具发票方式是在提供保单之外另行开具单独的保险业发票。交通工具意外伤害保险单,虽然包含了缴纳保费的内容,但就其印制监制、主要用途和管理方式而言,仍然是作为保险单使用,不应认定为发票。

公安部办公厅关于若干经济犯罪案件如何统计涉案总价值、挽回经济损失数额的批复(2008年11月5日答复 公经〔2008〕214号)

四、危害税收征管案按照以下方法统计涉案总价值:

(一)偷税案按照偷税数额统计涉案总价值。

(三)逃避追缴欠税案按照欠缴税款额统计涉案总价值。

五、挽回经济损失额按照实际追缴的赃款以及赃物折价统计。

公安部经济犯罪侦查局关于对非法出售过期普通发票行为定性问题的批复(2007年10月8日答复 公经〔2007〕2290号)

非法出售过期普通发票,属于《中华人民共和国发票管理办法》第三十八条规定的“私自倒卖发票”的行为。非法出售过期普通发票,达到刑事追诉标准的,公安机关应当按照《中华人民共和国刑法》第二百零九条第因数的规定,依法追究其刑事责任。

全国人民代表大会常务委员会《关于<中华人民共和国刑法>有关出口退税、抵扣税款的其他发票规定的解释》(2005年12月29日)

全国人民代表大会常务委员会根据司法实践中遇到的情况,讨论了刑法规定的“出口退税、抵扣税款的其他发票”的含义问题,解释如下:

刑法规定的“出口退税、抵扣税款的其他发票”,是指除增值税专用发票以外的,具有出口退税、抵扣税款功能的收付款凭证或者完税凭证。

全国人民代表大会常务委员会法制工作委员会刑法室关于对变造、出售变造普通发票行为的定性问题的意见(2005年1月17日 刑发〔2005〕1号)

刑法第二百零九条第二款规定的“伪造、擅自制造,或者出售伪造、擅自制造的前款规定以外的其他发票”的行为,包括变造、出售变造的普通发票的行为。

公安部经济犯罪侦查局关于对变造、出售变造普通发票的行为定性意见的批复(2005年1月14日答复 公经〔2005〕89号 )

刑法第二百零九条第二款规定的“伪造、擅自制造或者出售伪造、擅自制造的前款规定以外的其他发票”的行为,包括变造、出售变造的普通发票的行为。

(2010年5月7日废止)最高人民检察院、公安部关于经济犯罪案件追诉标准的规定(2001年4月18日施行 公发〔2001〕11号)

五十七、非法制造、出售非法制造的用于骗取出口退税、抵扣税款发票案(刑法第209条第1款)

伪造、擅自制造或者出售伪造、擅自制造的可以用于骗取出口退税、抵扣税款的非增值税专用发票五十份以上的,应予追诉。

立法解释

全国人民代表大会常务委员会关于《中华人民共和国刑法》有关出口退税、抵扣税款的其他发票规定的解释(2005年12月29日)

(第十届全国人民代表大会常务委员会第十九次会议通过)

全国人民代表大会常务委员会根据司法实践中遇到的情况,讨论了刑法规定的“出口退税、抵扣税款的其他发票”的含义问题,解释如下:

刑法规定的“出口退税、抵扣税款的其他发票”,是指除增值税专用发票以外的,具有出口退税、抵扣税款功能的收付款凭证或者完税凭证。

证据规格

第二百零九条第一款 证据规格

非法制造、出售非法制造的用于骗取出口退税、抵扣税款发票罪:

(一)主观方面证据

(1)相关物证、书证。主要包括:伪造、擅自制造、出售的可以用于骗取出口退税、抵扣税款的发票,伪造、擅自制造可以用于骗取出口退税、抵扣税款的发票所使用的防伪专用品,伪造的发票监制章,伪造发票的印刷、复制设备、印刷胶片等;

(2)相关的证言。主要包括:目击人、发票销售人、发票购买人等知情人关于非法制造、出售非法制造的可以用于骗取出口退税、抵扣税款发票的证言;

(3)犯罪嫌疑人的供述和辩解。主要包括:是否明知非法制造、出售非法制造的可以用于骗取出口退税的发票是违法行为,犯罪的动机、目的等。

没有犯罪嫌疑人的供述,其他反映其主观方面特征的证据确实充分的,也可判断其主观方面特征。

通过上述物证书证、证人证言和口供,并结合客观方面证据,综合证实犯罪嫌疑人具有非法制造、出售非法制造可以用于骗取出口退税、抵扣税款发票的主观故意。

(二)客观方面证据

(1)犯罪嫌疑人非法制造、出售非法制造的用于骗取出口退税、抵扣税款的发票,包括:伪造的发票,印刷企业未经有关主管税务机关批准私自印制的发票,或虽经批准私自超量、超范围印制的发票;

(2)非法制造发票所使用的防伪专用品,如发票底纹版、专用纸张、荧光油墨及其他专用品等;

(3)犯罪嫌疑人非法制造用于骗取出口退税、抵扣税款发票的工具和物品,包括:印刷设备、印刷胶片、印刷铅版等;对擅自印制发票、生产发票防伪专用品的,应收集税务机关下达的发票印制和发票防伪专用品生产通知书,并与其实际生产的发票及防伪专用品进行核对,查清超量、超范围生产的数量,并对相关的印刷设备、工具等物证拍照固定;

(4)查获并固定犯罪嫌疑人因非法制造、出售非法制造的用于骗取出口退税、抵扣税款的发票所获得的赃款、赃物;

(5)犯罪嫌疑人的供述和辩解,调查核实非法制造、出售非法制造的用于骗取出口退税、抵扣税款发票的犯罪事实,包括:时间、地点、人员、经过、结果、出售非法制造发票的价格、数量等;

(6)涉案共犯、知情人、目击人等人的证言,证实犯罪嫌疑人非法制造、出售非法制造的用于骗取出口退税、抵扣税款的发票的犯罪事实及具体过程;

(7)如果存在非法制造、出售非法制造的用于骗取出口退税、抵扣税款的发票的现场,应进行现场勘查并拍照固定;

(8)证实犯罪嫌疑人非法制造、出售非法制造的用于骗取出口退税、抵扣税款发票的其他证据,如录音、视频等。

案例精选

朱某、曾雪冬犯非法制造、出售非法制造的用于骗取出口退税、抵扣税款发票罪、持有伪造的发票罪 (2016)鄂2801刑初86号-中国裁判文书网

一、案件事实

经审理查明,2014年10月至2015年7月期间,被告人朱某、曾雪冬夫妇在武汉市汉阳区的租住屋中伪造《车辆购置税完税证明》、《税收缴款书》,后以人民币300元/套的价格分别向彭某、李某(均另案处理)出售32套和34套,票面金额共计人民币689974元。

上述事实,被告人朱某、曾雪冬在庭审过程中均无异议,并有证人彭某、李某的证言,扣押清单及照片,刑事判决书及释放证明、银行流水明细、抓获经过说明、户籍证明及视听资料光盘等证据证实,足以认定。

二、裁判理由

本院认为,被告人曾雪冬、朱某伪造、出售伪造的可以用于抵扣税款的其他发票,二被告人的行为均已构成非法制造、出售非法制造的用于抵扣税款发票罪。机关指控的罪名成立,本院予以确认,二被告人依法应当承担刑事责任。被告人曾雪冬原犯持有伪造的发票罪被判处有期徒刑,在刑罚执行完毕后五年内再犯应当判处有期徒刑以上刑罚之罪,系累犯,应当从重处罚。鉴于被告人曾雪冬、朱某自愿认罪,本院决定对二被告人从轻处罚。依照《中华人民共和国刑法》第二百零九条第一款、第六十五条、第六十七条第三款、第四十七条之规定,判决如下:

三、判决结果

被告人曾雪冬犯非法制造、出售非法制造的用于抵扣税款发票罪,判处有期徒刑一年二个月,并处罚金人民币20000元。

被告人朱某犯非法制造、出售非法制造的用于抵扣税款发票罪,判处有期徒刑一年,并处罚金人民币20000元。

(刑期从判决执行之日起计算,判决执行以前先行羁押的,羁押一日折抵刑期一日,即曾雪冬的刑期自2016年4月7日起至2017年6月6日止;朱某的刑期自2015年7月25日起至2016年7月24日止。判处的罚金,限判决生效后30日内缴纳。)

如不服本判决,可在接到判决书的第二日起十日内,通过本院或者直接向恩施土家族苗族自治州中级人民法院提出上诉。书面上诉的,应当提交上诉状正本一份,副本三份。

发表评论